作者 | 姚丽

来源 | 零壹智库

数字化是供应链金融平台的基础工具和核心竞争力

数字经济已成为我国经济增长的主要动力。2023年,我们见证了数字科技的爆发,在全球经济的阴霾中,数字科技打开了新的天空。数字科技无论是在生产还是消费、无论是在产业还是金融领域,都驱动着新的投资、新的产品、新的服务、新的增长。

近日,“数字生产力经济新动能——2024零壹智库数字经济年会”在线上隆重召开。本次会议由零壹智库主办,中国科技体制改革研究会数字经济发展研究小组、香港科技大学数字金融实验室、香港科技大学经济与社会应用研究中心、中央财经大学银行业研究中心、上海金融与发展实验室提供学术支持,龙马智芯提供技术支持。

招商局智融供应链服务有限公司(简称“招商局智融供应链”)副总经理周逸峰受邀参加会议,并发表了题为《供应链金融科技助力实体企业转型发展》的演讲。

周逸峰认为数字化是供应链金融平台的基础工具和核心竞争力,并总结了供应链金融的七大趋势,包括金融监管会更加严格、服务实体,普惠金融成为国家战略导向、数字化及智能化、产品的多元化、数据信用体系的构建、平台化与生态化、绿色及跨境供应链金融的发展。 01 供应链金融受政策鼓励支持,

是服务实体经济的重要抓手

2023年10月,中央金融工作会议强调要做好科技金融、绿色金融、普惠金融、养老金融及数字金融的五篇大文章。

对于供应链金融,是我国服务实体经济、扶持中小企业的重要抓手,尤其是在普惠金融的一些领域,如何通过科技与金融结合的方式,为产业链的上下游企业提供链式流转的金融服务,特别是传递到中小企业方面,国家进行了大力的政策宣导。

近年来,供应链金融因兼具金融、产业、科技特征得以快速发展。国家层面接连出台政策鼓励供应链金融发展与创新,强调规范发展供应链金融,鼓励金融机构通过供应链金融方式加大普惠金融,助力实体经济发展。供应链金融战略仍处在政策利好和支持阶段。

在供应链金融领域,我们也看到了金融科技的应用。开展供应链金融的基础,或者核心竞争力,是在客户识别和客户服务环节。

在客户识别环节,需要用到大数据分析和人工智能手段,特别是在贷前审查和贷中风控中,需要用大数据和物联网技术进行风险把控。而在贷后管理上,需要用AI能力及区块链能力来进行风控。 02

未来供应链金融的七个发展趋势

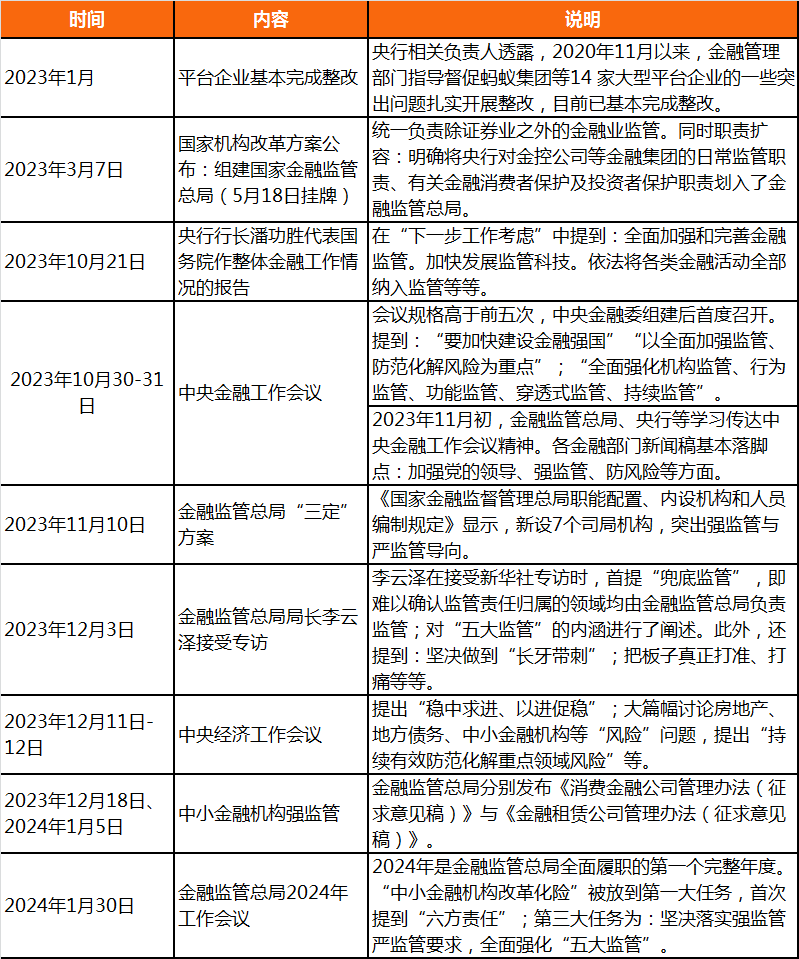

一是金融监管会更加严格。随着供应链金融市场的不断扩大和发展,加强监管是必然之举,有助于规范市场,促进行业健康发展。特别是随着票据新规落地,数字债权凭证的相关业务会迎来强监管;商业保理已步入强监管时代。

二是服务实体,普惠金融成为国家战略导向。中小企业将成为供应链金融的重点客户,如何降低金融的门槛,通过金融或者科技的手段,助力中小企业融资发展,是供应链金融未来发展的一个战略重点。

三是数字化转型、智能化的趋势明显。区块链、云计算、人工智能及物联网等金融科技成为供应链金融平台的基础工具,实现平台线上化大趋势,应用创新供应链金融业务场景,通过对模型的构建与应用,在风险管理及流程优化等方面都有了非常大的创新突破。

四是多层次融资,产品的多元化成为趋势。近年来出台的普惠金融及供应链金融相关政策强调,要通过多层次产品模式创新为中小企业提供融资。

供应链金融涉及到多个环节的融资需求和风险,如应收应付场景、存货场景及预付场景等,针对不同环节和参与方推出不同类型的供应链金融产品。

而依托核心企业,强信用模式,逐步向订单融资、存货融资等弱信用模式转换,为核心企业产业链上下游企业提供多元化的融资服务。

五是数据信用体系的构建。在供应链金融风控体系中包括主体信用、物的信用、数据信用。数据信用可以帮助核心企业进行信用验证,基于贸易真实性,降低对单一核心企业的信用依赖,延伸到产业链上下游供应商。

以往的金融机构或银行企业,更多的是通过主体信用来判断这家企业,并进行授权和融资。随着科技的发展,未来数据价值会发挥作用,把数据价值变现成为数据信用,特别是通过物联网的方式,把对物的管控手段,发展成风险控制的增信条件。

六是平台化和生态化的趋势明显。供应链金融平台是架设在产业和金融之间的桥梁,加强金融和产业之间的连接,构建产融数字中台的会成为企业,特别是国央企在完善司库体系过程中一个趋势。平台的优势在于整合。

中国供应链金融未来需要解决的问题是如何将产业、金融之间的跨界与融合,及跨产业、跨区域的、跨部门,与政府、协会、产业资本等各方广结联盟,互联互通的融合供应链金融生态平台。

七是绿色、跨境供应链金融。ESG是目前的一个热点,通过绿色供应链金融来推动绿色经济的发展,经成未来很长一段时间的趋势。

目前国际形势下,跨境保理、跨境采购融资等产品为跨境贸易提供各种类型的金融支持,解决跨境贸易中的资金流动性问题,也将成为供应链金融领域下一阶段的重点发展方向。 03

招商局供应链金融的实践和创新

招商局智融供应链,作为招商局集团旗下招商租赁培育孵化的专业子公司,专注于供应链金融领域。公司背靠招商局集团丰富的产业背景,依托全面的金融服务和风险控制能力,赋能全栈式科技应用融入业务运营和发展。

其供应链金融平台深度服务集团内外产业链生态圈和上下游企业,致力于支持中小微企业纾困解难,助力国家实体企业供应链、产业链稳定循环和优化升级。

2019年,招商租赁通过自研CM-Link平台,开始布局供应链金融业务;2021年,招商租赁与集团联合联建,将该平台升级为集团统一的供应链金融平台;2023年,招商局智融供应链服务有限公司挂牌成立。

截至2023年底,招商局供应链金融平台已累计资产服务规模超850亿元,服务产业链上下游中小企业4400余家。

周逸峰介绍了招商局智融供应链的系列创新实践,包括:

1、深度应用金融科技,提升金融风险控制能力。

建设企业收付系统,支持实体公司及上下游企业在线交易、账户实时监控、资金到期清分;

通过区块链技术,引入分布式、智能合约等技术,通过可信链上存证、可信资产流转,实现供应链金融平台每个节点数据公开透明、安全可信、可追溯特征,实现跨越多主体的货物流、信息流、单证流和资金流“四流合一”;

对接CFCA应用电子签章、KMS密钥管理技术,实现业务在线签约、存证办理。

2、自研AI智能运营管理系统

利用AI自动分类、OCR、NLP、RPA等技术实现机器+人工智能化资产审核,提升资产审核效率和准确性(效率提升80%以上),处于业内领先水平,已实现对外商业化输出。

3、建设招商局特色的大数据产业风控平台

通过挖掘数据要素价值,构建风控模型和客户画像,形成综合风险评估报告,多维度分析及展示风险预警与决策应用,强化对产业链中小企业的风险控制能力。

“年轻”的招商局智融供应链已获得了行业内的广泛认可。2022年,招商局集团供应链金融平台以总分第一的成绩入选国家最高等级(由中央网信办等十六部委联合发布)“贸易金融+区块链”创新应用试点。

2023年,平台分别获得国资委首届“国企数字场景创新专业赛”中国信通院“优秀行业链”一等奖。

End.